sábado, 17 de setembro de 2022

A GRANDE ARMADILHA DA FINANÇA

segunda-feira, 9 de maio de 2022

MEDITAÇÕES ECONOMICO-POLÍTICAS

No longo prazo, como dizia Keynes, a nossa taxa de sobrevivência tende para zero.

Todos sabemos que somos mortais, mas alguns de nós temos pretensão de ser eternos como os deuses, ou, pelo menos, deixar - para um futuro longínquo - a nossa marca, que se perpetuará através das nossas «obras».

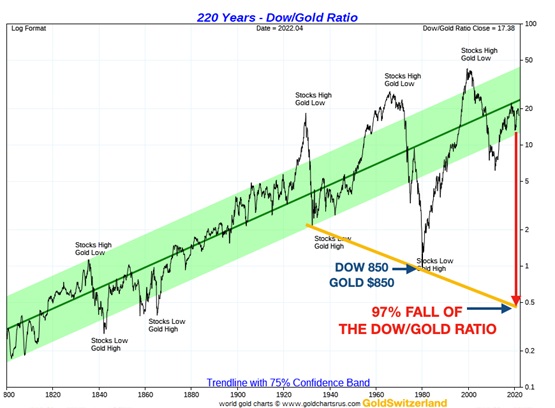

Legenda do gráfico: Uma evolução em 220 anos do preço do ouro e do índice Dow Jones da bolsa de Nova Iorque; E. von Greyerz assinala a possibilidade de queda de 97%, na proporção do observado em períodos anteriores (Retirado de GoldSwitzerland)

Enfim, a tal «aposta» no futuro é completamente vã, pois ninguém sabe a-priori porque determinado investimento ou combinação de investimentos tem a virtude de se manter ou multiplicar, enquanto outra, que parecia ser mais sólida, se desfaz ou estagna. Não existe previsão de longo prazo que não falhe, perante o caudal de acontecimentos que estão periodicamente a brotar, em todos os diversos aspetos da vida. Eu diria que estamos perante um modelo global de caos, perante um conjunto face ao qual não existe possibilidade de se aplicar uma lei, uma regra, uma previsão ou projeção racional.

A mente humana está feita de tal maneira que deseja ver em tudo regularidade, significado, projetando o nosso desejo e querendo que os outros se conformem com as nossas fantasias, como se fossem resultantes de «observações objetivas». Isto faz-me lembrar de como, em criança, me divertia, a encontrar nos veios e irregularidades dos tampos de mesas, desenhos como perfis de cabeças de animais ou de pessoas. Um pouco como o outro jogo em que nos deitamos a olhar o céu e procuramos ver nas formas das nuvens animais, objetos, corpos ou caras de pessoas, etc.

As previsões, que fazem os chamados «especialistas» da informação económica e financeira, é do mesmo tipo que o jogo de crianças acima descrito, não tem qualquer cientificidade, mas reveste-se de todo um aparato estatístico, de gráficos, de palavras caras, para levar o seu leitor a se «autoconvencer» de que a melhor solução é investir em tal ou tal solução, que o «conselheiro financeiro» apresenta como a salvação, a maravilha.

Eu confesso que tenho dado atenção a alguns e não a todos, isso seria impossível e idiota, daqueles que, periodicamente, na media mainstream ou alternativa, produzem discursos, não que me deixe convencer pelos seus diagnósticos, mas porque a massa de dados estatísticos que acompanham suas teses podem ser lidas por mim, objetivamente. Por outras palavras, não preciso de conformar-me à leitura destes analistas dos mercados, pois possuo meu próprio juízo crítico e autocrítico, a minha massa de dados prévios. Tento aplicar isso ao domínio económico-financeiro, excluindo os aspetos subjetivos.

Há pessoas, no entanto, que são arrastadas neste contexto catastrófico para a economia real e num início de mercado descendente (bear market) - para a armadilha de «comprar, agora que está em baixa». Inevitavelmente equacionam o movimento de baixa como algo periódico, como a ondulação do mar, o que está agora «em baixa» depois estará «em alta», e vice-versa. Pois, esta visão ingénua sofre de dois falsos silogismos, o de que «o hoje é como o ontem e o amanhã irá reproduzir o ontem» e «de que o dólar, euro, etc. - o dinheiro fiat - são medida apropriada de todas as coisas».

Quanto à primeira falácia, basta recordar que - em termos nominais - o índice Dow Jones (o índice mais importante da Bolsa de Nova Iorque) voltou a atingir o seu valor de 1929, anterior à Grande Depressão, somente em 1954! E isto, em termos nominais! Se estivermos na primeira fase duma grande depressão análoga de 1929-1935, significa que aquilo que se investir hoje nas bolsas, ou em derivados, tem uma hipótese de voltar a ter um valor nominal igual ao investido hoje, em 2047!

Quanto à segunda falácia, as pessoas deviam refletir maduramente sobre crises de inflação e de hiperinflação que assolaram vários países e zonas do globo em várias épocas. Por exemplo, durante um certo tempo, as bolsas mundiais com ganhos maiores eram as do Zimbabué e da Venezuela. Porquê? Muito simples; se o valor do dinheiro estava em colapso, as pessoas refugiavam-se em ações cotadas, na esperança de que algumas empresas sobrevivessem ao tornado da hiperinflação e assim, havia sempre subida espetacular nos mercados bolsistas de ambos os países!

Agora, os bancos centrais ocidentais, (FED, ECB, BOJ, etc) têm vindo a inundar os mercados com dinheiro (fictício), supostamente para «salvar» as economias desde a crise de 2008. Esta impressão monetária constante acentuou-se com a crise do COVID e a guerra na Ucrânia. Na verdade, estão a destruir o valor de suas próprias divisas. Vemos com o exemplo seguinte, que existe diferença muito significativa no valor das divisas-papel:

Uma onça de ouro vale, hoje, 1880 USD. Uma onça de ouro compra, hoje, cerca de 17 barris de petróleo. Em 1960, a mesma onça de ouro, comprava cerca de 9 barris de petróleo. Enquanto, hoje, com 4 dólares US (o preço do barril em 1960) se compra, no máximo, 1/27 de barril de petróleo!

Essa é a perspetiva de longo prazo. No domínio do investimento e talvez nos outros, a mentalidade de ganância leva as pessoas ao abismo.

Como me dizia um trader meu conhecido, trata-se de um «jogo de soma zero», ou seja, quando alguém ganha, outro perde e vice-versa. Não existe criação de riqueza, no casino das bolsas, apenas transferências.

Ciclo Viscoso da Autodestruição; Ouro Superando a Performance de Todos os Ativos Financeiros, por Egon von Greyerz

Um trader de Goldman: «O Estado do Mercado é de Sangrar para Alcançar Mínimos Mais Baixos, Interrompido, Ocasionalmente, Por Fortes Altas Curtas.»

quarta-feira, 24 de novembro de 2021

COLAPSO DA LIRA TURCA: LIÇÃO SOBRE (HIPER) INFLAÇÃO

quinta-feira, 14 de outubro de 2021

MÚLTIPLAS CAUSAS PARA UM EFEITO

NOTA PRÉVIA: Não sou adepto de indústria e transportes baseados em combustíveis fósseis. Estes combustíveis são responsáveis por imensos danos ambientais, a começar pelos locais de onde são extraídos e a acabar nos pulmões dos citadinos, que povoam as cidades, fortemente dependentes destes combustíveis e cujo ar é de fraca qualidade.

1- Porém, a escassez de combustíveis fósseis desde o carvão, com particular incidência na China*, até ao petróleo e a gasolina utilizados para aquecimento, transportes individuais e, sobretudo, para transportes de mercadorias, passando pelo gás natural, cuja escassez já afeta gravemente a rentabilidade de muitas empresas, especialmente na Alemanha, está correlacionada com os lockdowns longos, que causaram interrupções na extração dos referidos combustíveis e uma paragem nos esforços de prospeção. Pontualmente, houve o absurdo preço negativo dos contratos de futuros de barris de petróleo, consequência de um excesso momentâneo da oferta de petróleo no mercado mundial, na primavera do ano passado. Mas, aquando do retomar das atividades económicas diversas, o consumo de energia, em particular da energia elétrica, disparou. Os preços também dispararam, pois a produção tinha ficado parcialmente emperrada ou, pelo menos, incapaz de fazer face a tais oscilações do consumo, nada normais ou habituais.

2- A frenética campanha do «tudo elétrico» (carros movidos a baterias elétricas que, por sinal, têm uma pegada ecológica superior aos carros movidos a gasolina), pode enriquecer Elon Musk e dar uma certa euforia aos acionistas da Tesla mas, no cômputo geral, a caminhada para uma energia «renovável», capaz de se bastar a si própria e proporcionar uma satisfação das necessidades de consumo dos cidadãos e das indústrias, está longe de ter chegado ao momento, não de fruição, mas somente de se ver, por fim, a luz ao fundo do túnel.

Com efeito, os planos absolutamente voluntaristas dos dirigentes mundiais e suas promessas de eliminação de emissões de CO2, oriundas dos combustíveis fósseis, são apenas promessas, feitas para mostrar empenho aos verdes eleitores ("verdes", no sentido de imaturos). Na realidade, precisamos de todas as formas de obtenção de energia, conquanto as possamos gradualmente sujeitar à substituição faseada e não brusca, conquanto tenhamos em conta que também a energia nuclear, por mais riscos potenciais que se lhe possam atribuir, tem que fazer parte da equação, se quisermos manter os confortos a que nos habituámos, no Ocidente.

Com efeito, os ecologistas políticos, com um coração grande (talvez), mas com pouco discernimento, têm feito um grande barulho em torno do «efeito de estufa», supostamente causado pelas emissões humanas**. Têm pressionado os governos para tomar medidas drásticas. Estes, por sua vez, ficam encantados pela oportunidade para mais regulações e impostos, com aceitação, ou mesmo, aprovação dos eleitores.

3- Obviamente, a escassez leva ao encarecimento dos produtos, sejam matérias-primas industriais, cuja extração supõe consumo importante de energia, seja de bens alimentares, também fortemente dependentes de energia, sobretudo nos países exportadores e nas estufas (vejam o caso paradigmático das estufas holandesas). Um aumento nos preços finais teria de se verificar.

Deu-se a conjugação seguinte para uma «tempestade perfeita»: a) Desorganização no ponto de origem - fabrico, extração ou cultivo. b) Desorganização do transporte (ex: transportes marítimos num caos nos portos da China, transportes rodoviários com sérias deficiências, em Inglaterra) e, finalmente, c) A renovada apetência de consumo dos cidadãos, depois de prolongadas e artificiais paragens, causadas pelos «lockdowns».

4- Agora, querem fazer-nos crer que a subida da inflação é transitória. Pois bem; o que eu vejo, é que existem várias causas envolvidas nesta subida dos preços. Muitas pessoas pensam em termos lineares, mas a realidade não é assim; a realidade é formada de causas e efeitos imbrincados, de grande complexidade e com variação no tempo. O mundo é caótico, pela sua própria natureza; o Homem apenas o torna um pouco mais, apenas fabrica situações suplementares, ou acentua as existentes.

5- Por que motivos os preços continuarão a subir?

- A energia subiu e não vai descer, de modo significativo: O mundo ainda depende, numa enormíssima percentagem, das energias fósseis; estas estão a atingir, ou já atingiram, o famoso «pico de Hubbert». Os preços não podem descer; escasseia a oferta e a procura também não desce, pelo menos, ao nível global.

- Os impostos sobre o consumo, apresentados como «taxas carbono», significam que os cidadãos terão maior carga de impostos. Significa também, que terão menos dinheiro disponível, a rentabilidade das empresas será menor. Tudo isto é antieconómico, irá traduzir-se em escassez, artificialmente causada pela mão pesada do Estado. Isto resume-se à gula dos políticos; sabendo eles que a «moda é o verde», pensaram que isso os beneficiaria eleitoralmente. Também vão carregando a nota das regulamentações, causadoras de maiores custos, repercutidos pelas empresas nos preços ao consumidor.

- A escassez de mão-de-obra, em certos sectores-chave, só será suprida se houver acréscimo substancial dos salários. Parece-me pouco provável isso acontecer, no curto prazo. O que vai haver é uma estagnação-inflação, que os anglo-saxónicos chamam «stagflation». Será muito dura: os trabalhadores terão falta de trabalho, quando há aumento do custo de vida, quando têm menos entradas de dinheiro para o seu sustento.

- Finalmente, a contínua impressão monetária, sem fim à vista, apesar de anúncios de «abrandamento», pelos dirigentes da FED. Com efeito, a subida dos juros da dívida pública, sabendo nós que a dívida pública anda em torno de 140 % do PIB, para muitos países do chamado «1º Mundo», vai tornar absolutamente impossível a paragem da impressão monetária, do «quantative easing». No momento em que houvesse tal paragem, a subida brusca dos juros das obrigações estatais levaria os Estados diretamente à falência, por falta de capacidade de pagamento de juros de obrigações, por eles emitidas. Sendo este o cenário que todos querem evitar, a espiral inflacionária vai continuar e acentuar-se, com o risco de se transformar em hiperinflação.

É muito simples, se há triliões que são impressos, em face duma produção de bens materiais constante - no melhor dos casos - haverá maior número de unidades monetárias, para um mesmo número de produtos. O preço destes tem de aumentar, pela própria «lei da oferta e da procura».

----------------

* A situação tornou-se tão dramática, que a China teve de reverter seu embargo de importação de carvão australiano, apesar de estar de candeias às avessas com a Austrália, por esta ter sugerido uma comissão de inquérito internacional às atividades do Instituto de virologia de Wuhan. Esta atitude desencadeou a retaliação por parte da China, banindo a importação, desde a lagosta até ao carvão australianos.

** Uma realidade não tão nítida, para mim, que me tenho debruçado seriamente sobre o assunto (desde os anos noventa do século passado!)

-----------------

PS1 (15-10-2021): Se não tens grande confiança na minha palavra, compreendo, sou apenas um «Zé Ninguém»! Mas - ao menos - tem em consideração o artigo que Jim Rickards acaba de publicar: «The Revenge Of The Fossil Fuels», que vai totalmente ao encontro daquilo que escrevi acima.

PS2 (17-10-2021) - Um artigo que explica as causas da crise de escassez global (com tendência a agravar-se), tanto nas matérias-primas como nos produtos acabados: https://www.rt.com/op-ed/537664-supply-chains-shortage-crisis/

terça-feira, 11 de maio de 2021

[Ice Age Farmer] PREPAREM-SE PARA O IMPACTO

https://www.iceagefarmer.com/2021/05/08/brace-for-impact-about-to-get-much-worse/

Enquanto a media nos entretêm com histórias irrelevantes ou com a euforia das bolhas especulativas, a economia real «não é notícia»... o despertar da inflação é «transitório» como diz a FED e o governo dos EUA... mas as coisas vão piorando. A ruptura das cadeias de abastecimento são alarmantes, para os industriais, o que vai repercutir-se nos preços ao consumidor. O efeito multiplicador das carências causadas pelas limitações na cadeia de abastecimento também vai incidir na capacidade agrícola, resultando numa restrição do abastecimento alimentar.

Para o Ice Age Farmer (o «Agricultor da Idade de Gelo») isto é um tsunami, um colapso, algo parecido com o que aconteceu com a República de Weimar (Alemanha) nos anos de 1922-23.

sexta-feira, 19 de março de 2021

O COLAPSO EM UMA IMAGEM

A imagem é retirada do vídeo...

«The Standard of Living of Many Americans Will Change Painfully in Coming Months! U.S. Economy Broke»

https://www.youtube.com/watch?v=Q2qbmYNnjgI

Meu comentário:

Um dólar, em 1913, tinha um valor muito maior que em 2020. O dólar perdeu, desde então, 97% do seu poder aquisitivo. Seria necessário os salários terem aumentado, pelo menos, na mesma proporção para que as pessoas mantivessem o mesmo poder de compra, apesar da descida contínua do valor da divisa na qual são pagas. O dólar é um dos casos menos maus: Muitas divisas em papel deixaram de existir, outras perderam o seu valor real muito mais depressa que o dólar.

A hiper-inflação será a conclusão final da perda de valor aquisitivo do dinheiro-fiat, quer se trate do dólar, ou doutras divisas.

A degradação do poder aquisitivo das pessoas irá levar à descida de muitas abaixo do limitar de pobreza. Mas, além disso, levará a que os comércios, as pequenas indústrias, fiquem em situação de falência.

A crise dita «do COVID» mas - na realidade - engendrada intencionalmente pelas oligarquias, «levou ao tapete» as economias, em particular as pequenas e médias empresas, fortemente dependentes para o seu negócio do poder aquisitivo dos consumidores.

Os «estímulos» decretados pelos governos e bancos centrais, são sobretudo para salvação das grandes empresas, cotadas em bolsa. Mas, o tecido empresarial é sobretudo composto pelos muitos milhares de empresas não cotadas.

Também os assalariados não serão «resgatados do naufrágio» porque o que lhes é dado, é uma esmola; dão-lhes uma parte do salário, embora não estejam a produzir. Dar uma esmola, é como atirar uma bóia furada a um náufrago; muito depressa a bóia esvazia-se e ele é tragado pelas ondas.

Para preservar o valor do que ganhámos, num ou noutro momento da nossa vida, a solução é a conversão de pequenas e grandes poupanças em ouro: Uma moeda de dólar-ouro dos EUA de 1913, hoje vale mais 95%, em dólares-papel, do que naquela data.

Dólar, euro, libra, ou criptomoedas... Tudo isso são moedas ou divisas «fiat», destituídas de valor intrínseco. O seu valor vai diminuindo e tenderá para zero, ao contrário dos metais monetários (ouro e prata).

Estes, são reconhecidos como intrinsecamente valiosos em qualquer parte do mundo; são sempre cambiáveis por moeda local; têm muitas aplicações industriais e têm uma história de utilização monetária de mais de 5000 anos. Por isso, são muito mais confiáveis do que as divisas cuja produção e valor dependem de instituições, os bancos centrais e os governos.

segunda-feira, 8 de março de 2021

MERCADOS FINANCEIROS: O QUE NOS DIZEM, VERDADEIRAMENTE

sexta-feira, 4 de dezembro de 2020

O PARADOXO DO DÓLAR VERSUS VALORAÇÕES BOLSISTAS

sábado, 17 de outubro de 2020

O COIOTE CAI NO PRECIPÍCIO...

NB: tudo indica que os poderes globalistas, sob a batuta do FMI, estão a negociar agora «um novo Bretton Woods». Veja:

https://www.imf.org/en/News/Articles/2020/10/15/sp101520-a-new-bretton-woods-moment

https://www.imf.org/external/mmedia/view.aspx?vid=6200738336001

------

(1) O gato de Schrödinger é um gato que este físico imaginou para explicar que - segundo a teoria quântica - um objecto podia estar num estado ou noutro («gato vivo ou gato morto»), em simultâneo. O estado do objecto apenas se concretizava quando o experimentador o observasse.

(2) A não ser que... laboratórios e cientistas dos mais avançados, tenham encontrado o processo de reverter o tempo e possam ir, em sucessivos pontos do passado, corrigir os erros cometidos por uns e por outros, e depois regressar ao tempo presente. Isto é uma demonstração pelo absurdo.

(3) Entretanto, os manipuladores não hesitam usar stars da pornografia para convencer as pessoas a jogar na bolsa.

(4) Por exemplo, a transformação de todos os contratos indexados ao LIBOR. Porquê? porque este índice foi de tal maneira manipulado pelo pequeno grupo de grandes bancos que o estabelecia, que as entidades de supervisão decidiram acabar com ele em 2021. Esta transformação vai implicar mudanças...

sexta-feira, 18 de setembro de 2020

«ECONOMIA DE CASINO» TORNOU-SE UMA METÁFORA DEMASIADO TÍMIDA ...